MODULAÇÃO DA 'TESE DO SÉCULO' GERA DÚVIDAS SOBRE CASOS QUE TRANSITARAM EM JULGADO

O Supremo Tribunal Federal terminou no último dia 13 o julgamento sobre a modulação dos efeitos da decisão que excluiu o ICMS da base de cálculo do PIS e da Cofins (RE 574.706), a chamada "tese do século". Segundo a modulação, os efeitos da exclusão valem desde 15 de março de 2017 — data em que os ministros decidiram o mérito no Plenário da corte. Mas foram ressalvados ações ou procedimentos administrativos protocolados até a data citada.

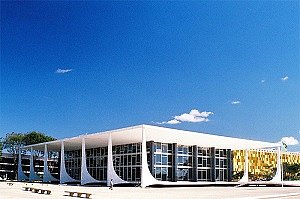

Decisão do STF sobre a modulação dos efeitos da 'tese do século' provoca dúvidas

Fernando Stankuns/Wikimedia Commons

No entanto, uma questão ainda permanece em aberto, segundo advogados ouvidos pela ConJur: o que deve acontecer com as ações posteriores a 15/3/17 que já transitaram em julgado? O Fisco poderia contrapor o "princípio da coisa julgada" ao da "segurança jurídica" — de modo que a restituição seria feita de acordo com a modulação de efeitos decidida pelo STF?

Renato Vilela Faria, sócio coordenador da área tributária do escritório Peixoto & Cury Advogados, argumenta que, de fato, a decisão do STF se omitiu quanto aos casos em que houve trânsito em julgado. Para ele, a Procuradoria-Geral da Fazenda Nacional poderia propor ações rescisórias. Mas ele espera que a PGFN opte por uma postura menos contenciosa.

"Em outras palavras, e sem querer cravar uma realidade absoluta sobre o tema, se a decisão transitada em julgado determinou a possibilidade de recuperar o que foi pago nos últimos cinco anos antes contados do ajuizamento da ação, penso que deve ser respeitada a coisa julgada, como cláusula pétrea formada naquele processo. Espera-se que a PGFN opte por uma postura de redução do contencioso e edite os atos necessários de forma a respeitar a coisa julgada", disse Faria.

Para o tributarista Thiago Sarraf, pós-graduado pelo Instituto Brasileiro de Direito Tributário (IBDT) e sócio do Nelson Wilians Advogados, se a decisão transitada em julgado não estabeleceu qualquer limitação, o contribuinte faz jus à restituição dos valores pagos nos cinco anos anteriores à propositura da ação (prazo prescricional).

"Eventualmente a União poderia buscar a desconstituição desta coisa julgada para estabelecer a limitação à restituição a março de 2017; porém, o cabimento dessa ação seria bastante questionável, dado o entendimento pela impossibilidade no manejo da rescisória quando o julgado estiver em harmonia com o entendimento firmado pelo Plenário do Supremo na época da formalização do acórdão rescindendo", completou.

Henrique Erbolato, sócio tributário do escritório Santos Neto Advogados, concorda: também haveria efeito retroativo da exclusão nesses casos que transitaram em julgado, mas que foram propostos após a decisão de 2017 do STF. Ou seja, os valores indevidamente recolhidos poderão ser recuperados desde os cinco anos anteriores à medida judicial.

Ele explica que, além dessa hipótese, há ainda duas situações. Uma se refere àqueles contribuintes que entraram com a ação antes de 15/3/2017, que devem receber a devolução do que foi pago a maior considerando a retroação de cinco anos contados da data do ingresso da ação.

A outra é a dos contribuintes que entraram com ação após 2017, mas sem trânsito em julgado, ou no caso de quem ainda não acionou a Justiça. Nesses casos, os detentores dos créditos só poderão recuperar os valores de março de 2017 em diante — com um limite, portanto, à prescrição de cinco anos